¿Qué es ACH?

ACH (Automated Clearing House) es un sistema de pago electrónico que facilita las transacciones financieras entre cuentas bancarias en los EE. UU. y en el extranjero. La red ACH permite realizar transacciones como depósitos directos, pagos electrónicos de facturas, pagos de empresa a empresa, pagos de comercio electrónico y pagos de persona a persona.

¿Qué es una cámara de compensación? Una cámara de compensación es un intermediario designado entre un comprador y un vendedor en un mercado financiero. La cámara de compensación valida y finaliza la transacción, asegurándose de que tanto el comprador como el vendedor cumplan con sus obligaciones contractuales.

ACH, que es administrada por Nacha, se estableció oficialmente a mediados de la década de 1970. Desde entonces, se ha convertido en un sistema ampliamente utilizado en los EE. UU., que procesa grandes volúmenes de transacciones a diario.

¿Qué es una transferencia ACH?

Una transferencia ACH es una transferencia electrónica de dinero que se envía entre bancos mediante la red ACH, un sistema que agrupa y procesa estas transacciones por lotes.

Cómo funcionan las transacciones ACH

Las transferencias ACH funcionan en un sistema de procesamiento por lotes, no en tiempo real. Esto significa que los bancos y las instituciones financieras recopilan y almacenan las instrucciones de pago de los remitentes durante todo el día. Luego, estas instrucciones se envían electrónicamente por lotes a otras instituciones financieras.

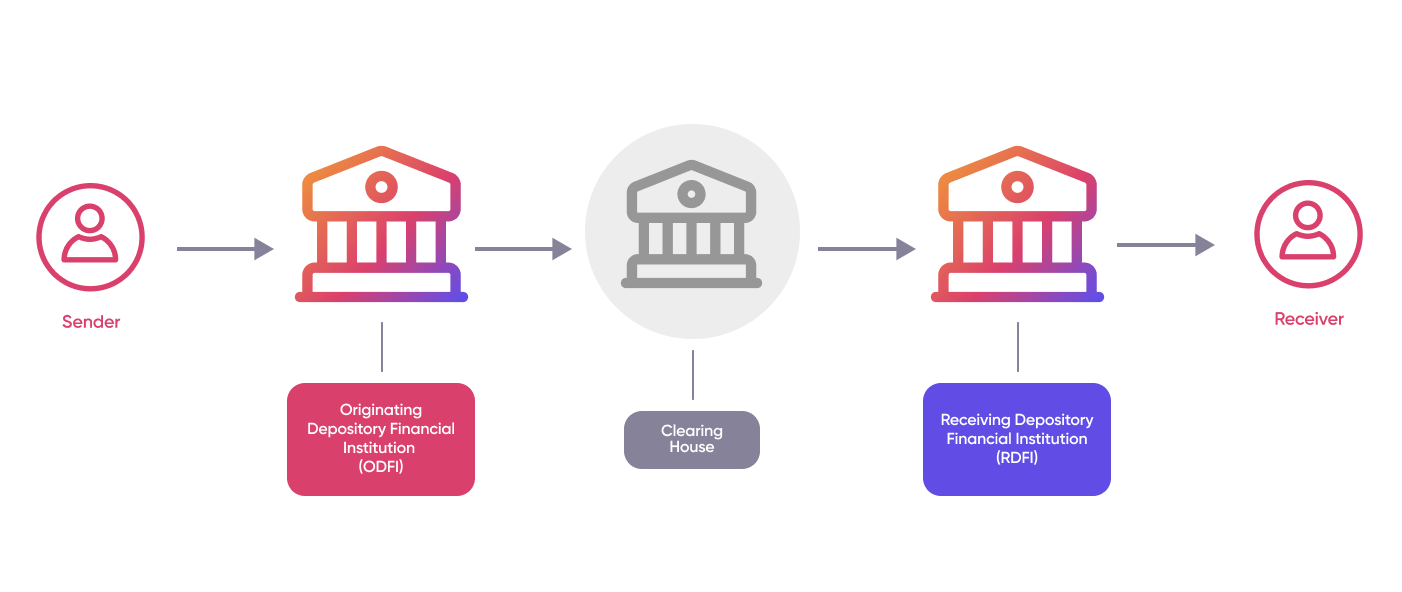

Una transacción ACH típica puede tener este aspecto:

- Una persona, empresa o agencia gubernamental inicia una transferencia a través de la red ACH.

- El banco del remitente (denominado institución financiera depositaria originaria) transmite los detalles de la transferencia ACH a una de las dos instituciones de compensación centrales: la Reserva Federal o la Cámara de Compensación.

- El servicio de compensación clasifica los datos de las transferencias ACH y los envía a los bancos receptores (conocidos como instituciones financieras depositarias receptoras) especificados en las transferencias.

- Luego, los bancos receptores ajustan las cuentas de las personas o empresas que participan en cada transferencia ACH mediante un cargo o un abono.

Una vez recibida, cada transferencia ACH normalmente se liquida en uno o dos días para los créditos y en un día hábil para los débitos. Esto significa que la transferencia de información se realiza rápidamente, normalmente el mismo día, pero la transferencia efectiva de los fondos a las cuentas puede tardar varios días.

Enviar dinero con ACH

Para completar una transferencia ACH, necesitarás el nombre del titular de la cuenta, el número de ruta, el número ABA, el número de cuenta y la cantidad que deseas transferir.

Comprensión de los números ABA El número ABA, o número de la Asociación Estadounidense de Banqueros, es un código de nueve dígitos que identifica a los bancos de los Estados Unidos.

Tipos de transferencias ACH

La red ACH gestiona dos tipos de transacciones: depósitos directos y pagos directos.

1. Depósitos directos: Se trata de transferencias electrónicas iniciadas por una empresa o entidad gubernamental para depositar fondos directamente en la cuenta bancaria de una persona. Entre los ejemplos se incluyen:

- Cheques de pago

- Beneficios del gobierno

- Reembolsos de impuestos

- Pagos de anualidades

- Pagos de intereses

2. Pagos directos: También conocidas como débitos ACH, estas transacciones permiten a las personas, empresas y organizaciones iniciar pagos electrónicos desde sus cuentas bancarias para pagar facturas, realizar compras o transferir fondos a terceros. Algunos ejemplos son:

- Pagos de facturas en línea

- Pagos a vendedores o proveedores

- Transferencia de igual a igual a través de plataformas como Venmo o Zelle

¿Se puede usar ACH para pagos transfronterizos?

Transferencias ACH internacionales, también conocido como ACH global o transfronteriza, utiliza sistemas similares, como ACH, en diferentes partes del mundo para realizar pagos globales desde cuentas con sede en EE. UU. Estos sistemas incluyen EFT en Canadá, SEPA en Europa, BACS en el Reino Unido o BECS en Australia.

Ejemplo de transferencia ACH internacional: La empresa XYZ, fabricante de aparatos electrónicos, debe pagar a uno de sus proveedores en Europa. La empresa XYZ tiene una cuenta en JPMorgan, un banco estadounidense.

La empresa XYZ crea una orden de pago para su proveedor en Europa. Pueden comprobar el tipo de cambio actual entre dólares y euros antes de enviar la transacción. Esto garantiza que la empresa XYZ sepa la cantidad exacta de dinero que está enviando en USD y cuánto recibirá su proveedor en EUR. Una vez iniciado el pago, la empresa XYZ puede rastrear y conciliar el pago como cualquier otra transacción, aunque el pago en sí se enviará desde la red ACH a la SEPA.

El tiempo que tardan en completarse estas transferencias varía según el sistema de pago específico que se utilice fuera de los EE. UU.

Cómo hacer una transferencia ACH internacional

Los remitentes pueden iniciar transferencias ACH internacionales en bancos y servicios de transferencia de dinero. Sin embargo, si bien la mayoría de los bancos suelen ofrecer transferencias electrónicas internacionales a los clientes, solo unos pocos bancos ofrecen transferencias ACH globales o internacionales al público.

Enviar dinero internacionalmente con ACH

Estos son los pasos necesarios para realizar una transferencia ACH internacional:

1. Reúna los detalles del destinatario, incluidos:

- Nombre

- Dirección

- Número de cuenta bancaria

- Número de ruta (o equivalente internacional)

2. Proporcione los detalles del pago en línea, por teléfono o en persona en una sucursal.

3. Confirme el importe y el tipo de moneda.

4. Proporcione la información del destinatario.

5. Verifique el costo y la hora estimada de llegada.

6. Confirme los detalles de la transferencia y envíe el pago ACH.

¿Cuánto cuesta una transferencia ACH internacional?

Las transferencias ACH se encuentran entre las formas más económicas de enviar dinero. Si bien algunos bancos pueden eximir del cargo, otros pueden cobrar hasta 3 dólares por los pagos nacionales. Ten en cuenta que los envíos internacionales de dinero suelen costar más que las transferencias nacionales. En ocasiones, es posible que pagues más para acelerar la entrega de tus fondos.

Para conocer las comisiones, consulta con tu banco y compáralas con otras alternativas de software. Los costos más bajos significan más oportunidades para establecer redes globales.

¿Cuánto dura una transferencia ACH internacional?

Las transferencias ACH internacionales suelen tardar de 1 a 5 días hábiles, con un promedio de 3 días. El tipo de pago también afecta al tiempo que se tarda en entregar los fondos. Además, el banco del destinatario puede tardar uno o dos días en depositar los fondos en su cuenta.

Los diferentes países tienen diferentes regulaciones. Si tu transferencia ACH internacional tarda más de 7 días laborables en llegar al banco del destinatario, considera ponerte en contacto con el servicio de atención al cliente para obtener ayuda.

Transferencias ACH internacionales frente a transacciones ACH internacionales (IAT)

Las transacciones ACH internacionales no son lo mismo que las transferencias ACH internacionales/ACH global.

Entender la distinción entre estos términos puede resultar un poco complejo. Los términos transferencia ACH internacional y ACH global suelen usarse indistintamente para describir las transferencias ACH que transfieren dinero de una cuenta bancaria con sede en EE. UU. a una cuenta en otro país y moneda.

Mientras tanto, una transacción ACH internacional (IAT) es un código SEC (clase de entrada estándar) que identifica una transacción como un pago ACH transfronterizo. Los códigos SEC están vinculados a la solicitud de pago ACH y forman parte del formato de archivo NACHA utilizado para enviar o recibir transacciones ACH. El IAT se utiliza para todas las transferencias ACH globales o internacionales y ha reemplazado a los códigos SEC transfronterizos anteriores, como PBR y CBR.

Las transacciones ACH internacionales se centran más en la presentación de informes que en la transferencia real de dinero. Cuando un banco anuncia que ofrece IAT, no significa necesariamente que los clientes individuales puedan usar el servicio. En cambio, indica que el banco cumple con las obligaciones legales de presentación de informes.

Vulnerabilidades ACH

Velocidad

Una vulnerabilidad importante de las transferencias ACH es el tiempo que tardan las transacciones en procesarse. Si bien las transferencias ACH suelen ser más baratas que otras formas de transferencia electrónica de fondos, como las transferencias electrónicas, suelen tardar más en completarse. Este retraso puede ser una desventaja en situaciones de pago urgentes, donde la disponibilidad inmediata de fondos es crucial.

Honorarios

Si bien las transferencias ACH generalmente se consideran rentables tanto para las personas como para las empresas, no son totalmente gratuitas. Las instituciones financieras pueden cobrar comisiones por las transferencias ACH, que pueden variar según factores como el tipo de transacción, el importe transferido y si se trata de una transferencia nacional o internacional. Estas comisiones pueden acumularse, especialmente en el caso de las empresas que realizan un gran volumen de transacciones, y pueden afectar a la rentabilidad general del uso de las transferencias ACH como método de pago.

Preocupaciones de seguridad

Suplantación de identidad: los estafadores pueden utilizar técnicas de suplantación de identidad, como correos electrónicos o mensajes de texto falsos, para engañar a personas o empresas para que revelen información confidencial, como detalles de cuentas.

Malware: el riesgo de que el malware infecte los sistemas y comprometa la información de las cuentas representa una amenaza para la seguridad de las transferencias ACH.

Recurso limitado para transacciones no autorizadas

En comparación con las tarjetas de crédito, las transferencias ACH ofrecen un recurso limitado para transacciones no autorizadas. Si se producen débitos no autorizados, puede resultar más difícil recuperar los fondos.

Riesgo de comprometer la cuenta

En los casos en que la información de la cuenta de una persona o empresa se vea comprometida, pueden producirse transacciones ACH no autorizadas, lo que genera pérdidas financieras.

Falta de confirmación en tiempo real

Las transferencias ACH carecen de confirmación en tiempo real, lo que dificulta que los remitentes verifiquen de inmediato si la información de la cuenta del destinatario es correcta o si la transacción se realizó correctamente.

Dependencia del horario bancario

Por lo general, las transferencias ACH se procesan durante el horario bancario. Las transacciones iniciadas fuera de este horario pueden sufrir retrasos, lo que repercute en la eficiencia de las transferencias de fondos.

Potencial de revocación de pagos

En ciertas situaciones, las transacciones de ACH pueden revertirse si hay errores o disputas, lo que genera incertidumbre en la finalización de los pagos.

Transacciones ACH fraudulentas

Los estafadores pueden intentar iniciar transacciones ACH fraudulentas obteniendo acceso no autorizado a cuentas bancarias o utilizando información falsa, lo que genera pérdidas financieras para el titular de la cuenta.